Що відбувається з українською економікою, банками та держфінансами

Які кроки необхідні для підвищення ефективності роботи банківської системи, активізації кредитування та зростання економіки?

Останнім часом багато уваги приділяється питанням забезпечення макроекономічної й фінансової стабільності та незалежності Національного банку України.

Завдяки злагодженій роботі всіх гілок влади були здійснені цілеспрямовані заходи, що дали змогу уникнути надзвичайно потужного негативного впливу світової кризи на економіку України, а також убезпечити країну від масштабних потрясінь, які могли б призвести до непередбачених наслідків.

Однак, маємо також враховувати ті виклики та ризики, з якими ми стикаємось чи зможемо мати справу найближчим часом. Постараюсь зупинитись на найбільш актуальних.

Економічна активність

Реальний ВВП України у 2 кварталі 2021 року знизився на 0,7% порівняно із попереднім кварталом (з урахуванням сезонного фактору).

У річному вимірі ВВП України зріс на 5,7% (до відповідного кварталу минулого року), що є меншим від очікувань Національного банку (7,5%).

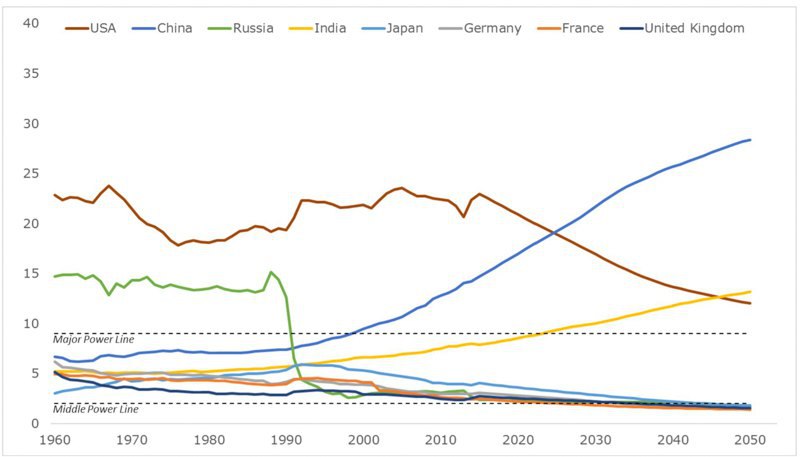

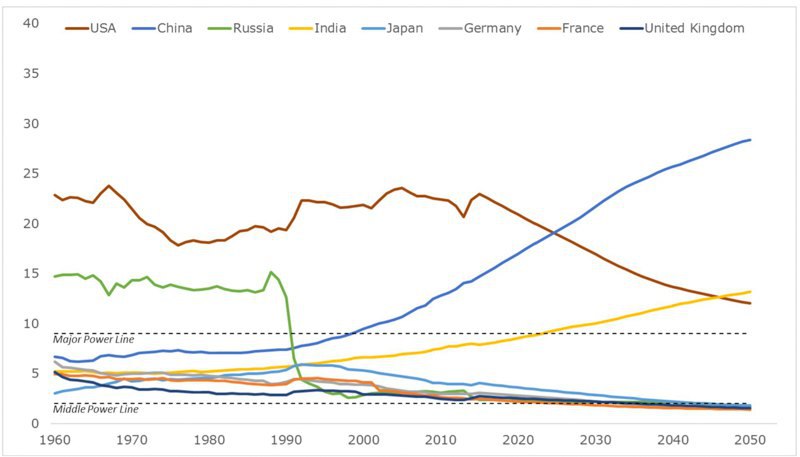

Такі темпи відновлення економічної активності в країні є суттєво нижчими за аналогічні показники як розвинених економік, так і економік країн Центральної та Східної Європи, що розвиваються.

Чому Україні стає важче наздоганяти розвинені економіки і до чого тут реформи?

Так, у 2 кварталі 2021 року економіка Єврозони зросла на 14,3% (р/р), Болгарії – на 9,9%, Естонії – на 12,9%, Чехії – на 8,2%, Угорщини – на 17,9%, Молдови – на 21,5%, Польщі – на 11,1%, Росії – на 10,5%, Туреччини – на 21,7%.

Незважаючи на покращення Світовим банком прогнозу зростання ВВП України у 2022-2023 роках (до 3,5% та 3,7% відповідно), такі темпи економічного зростання є недостатніми для забезпечення сталого розвитку національної економіки та конвергенції з країнами Центральної та Східної Європи за рівнем доходу.

Валові інвестиції в основний та оборотний капітал України у І півріччі 2021 року склали лише 1,4% ВВП, тоді як в середньому по країнах, що розвиваються, у 2010-2019 рр. цей показник становить 32,2% ВВП (в регіоні Європи – 23% ВВП).

Частка кредитів банків серед джерел фінансування капітальних інвестицій залишається на рівні нижче 5%, що є історично найнижчим її значенням.

Низькі капітальні інвестиції підприємств України загрожують уповільненням темпів зростання у майбутньому та ще більшим відставанням від інших країн світу за рівнем розвитку.

При цьому, незважаючи на підвищення облікової ставки НБУ (з 6% на початку березня 2021 року до 8,5%), інфляція продовжує набирати темпи, прискорившись з 5% у грудні 2020 року до 10,2% у серпні 2021 року.

Це може призвести до подальшого підвищення облікової ставки НБУ та зростання вартості кредитних ресурсів в економіці.

Враховуючи те, що на нинішньому етапі визначальний вплив на динаміку інфляційних процесів здійснюють немонетарні чинники — подальше підвищення облікової ставки НБУ може бути неефективним у подоланні інфляційного тиску, проте може уповільнити темпи відновлення національної економіки.

Тут своє вагоме слово мають сказати Антимонопольний Комітет та Уряд України.

Платіжний баланс за результатами січня-серпня 2021 року продовжує залишатися від’ємним (-826 млн доларів США, порівняно з +5,3 млрд доларів США за 8 місяців 2020 року).

Незважаючи на поліпшення балансу зовнішньої торгівлі товарами (до -3,0 млрд доларів США за січень-серпень 2021 року порівняно з -3,7 млрд доларів США за відповідний період 2020 року) та збільшення надходжень з оплати праці (до 8,9 млрд доларів США за січень-серпень 2021 року порівняно з 7,5 млрд доларів США у січні-серпні 2020 року), негативне сальдо поточного рахунку було обумовлене значним збільшенням виплат доходів від інвестицій на користь нерезидентів, які у січні-серпні 2021 року зросли понад як удвічі порівняно з відповідним періодом минулого року (-12,1 та -4,6 млрд доларів США відповідно).

При цьому, значна частка таких виплат (4,6 млрд доларів США) була сформована за рахунок збільшення реінвестованих доходів підприємств з іноземними інвестиціями на тлі покращення фінансових результатів їх діяльності.

Примітно, що незважаючи на стратегічне партнерство України зі Сполученими Штатами та провідними країнами-членами Європейського Союзу, зовнішній товарообіг між Україною та цими країнами поступається товарообігу з Російською Федерацією.

Більше того, у структурі експорту до РФ близько 1/3 становить експорт машин та устаткування (товари із високою доданою вартістю), а в імпорті понад 50% — мінеральна продукція (руди, нафта, газ), то у торгівлі із ЄС ситуація прямо протилежна: 3/4 експорту становить продовольча сировина, мінеральна продукція та чорні метали.

Тоді як Україна імпортує з ЄС переважно машини та устаткування, а також продукцію хімічної та пов’язаних із нею галузей промисловості (близько 2/3 від загального імпорту з ЄС).

Це свідчить про те, що Україна виступає переважно постачальником сировини для країн ЄС, маючи негативне сальдо торгівлі товарами, яке перевищує позитивне сальдо торгівлі товарами із рештою країн світу.

За даними із відкритих джерел, за період торговельної війни між сходом та заходом (в світовому вимірі) близько 15% компаній переміщували (або розглядали таку можливість) виробництво з Китаю до інших країн чи на свою територію.

Водночас така релокація виробничих замовлень не мала позитивних наслідків для України у контексті розміщення на її території нових виробництв чи замовлень: прямі інвестиції з США у 2020 році збільшилися лише на 70 млн доларів США. При цьому, частка прямих інвестицій із США у структурі залучених ПІІ в Україну наприкінці 2020 року становила менше 2%.

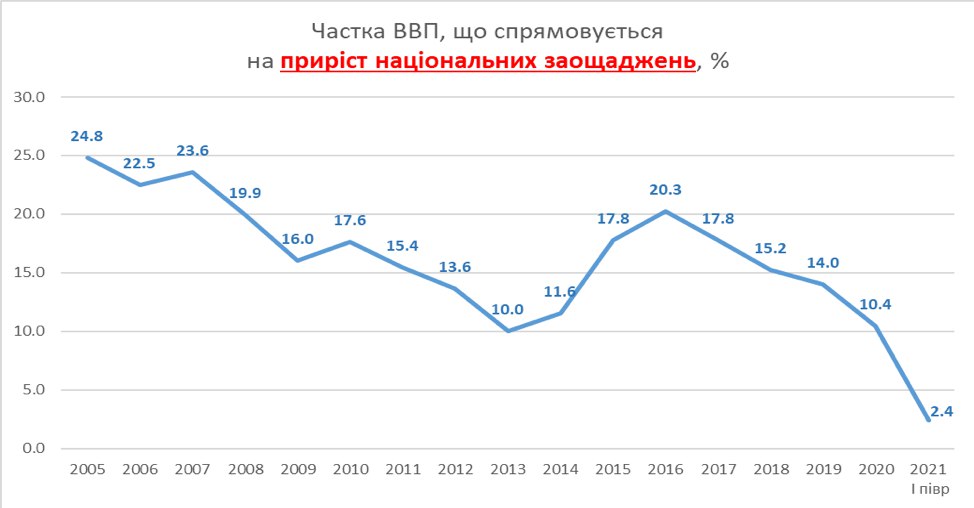

Заощадження економіки

В І півріччі 2021 року на приріст валових національних заощаджень було спрямовано лише 2,4% ВВП.

Це рекордно низький показник як в історичній динаміці національної економіки так і порівняно з іншими країнами світу.

Так, в середньому по країнах з ринками, що формуються, частка ВВП, що спрямовується на валові заощадження економіки становить 32% ВВП (в т.ч. в регіоні Європи – 24% ВВП) (дані за 2017-2019 рр.).

Ключова причина зниження норми заощаджень економіки – критична ситуація з заощадженнями населення, які в поточному році взагалі припинили приріст, скоротившись за 6 місяців поточного року на 120 млрд грн (по 60 млрд грн в кожному кварталі), або на 5,7% ВВП! Скорочення заощаджень відбулося виключно у сегменті готівкових заощаджень позабанківського обігу.

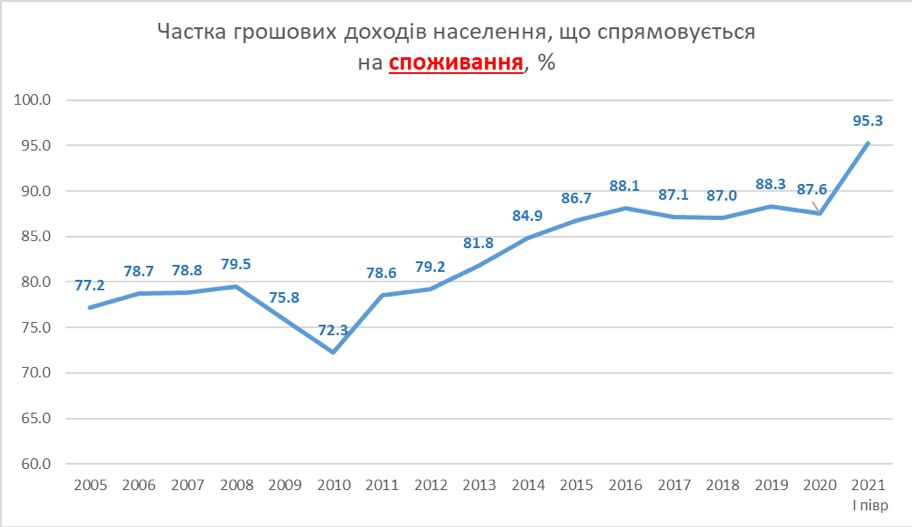

Хронічно низька норма заощаджень населення в першу чергу обумовлюється низьким рівнем доходів порівняно із споживчими витратами. Ковід-криза та тарифне реформування додатково і стрімко підвищили вартість життя громадян України.

В І півріччі поточного року на споживчі витрати населенням було спрямовано понад 95% грошових доходів (ще в 2020 р. ця цифра становила 88%). При цьому 70% споживчих витрат припадає на товари та послуги першої необхідності.

Банківська сфера та питання кредитування

Завдяки накопиченому запасу стійкості у попередні роки, послідовній грошово-кредитній політиці, яка затверджувалася Радою НБУ, починаючи з 2016 року, злагодженій роботі Ради та Правління НБУ — банківська система змогла пройти кризу COVID-19 без суттєвих ускладнень.

Станом на вересень 2021 року показники адекватності регулятивного та основного капіталу банків становлять 21,3% та 15,2% відповідно, що понад як удвічі перевищує мінімальний нормативний рівень (10% та 7% відповідно).

Ліквідність банківської системи становить близько 200 млрд гривень, що понад як утричі перевищує норматив обов’язкового резервування коштів банків на коррахунках.

Однак, на фоні суттєвого збільшення банківських депозитів кредитування економіки продовжує скорочуватись. Рівень банківського кредитування економіки України за працюючими кредитами з 2019 року знаходиться нижче 15% ВВП, що понад як утричі нижче, ніж у країнах Східної Європи з власними національними валютами (~50% ВВП).

Зважаючи на високу вартість гривневих кредитних ресурсів, рівень доларизації боргів суб’єктів внутрішньої економіки (насамперед, підприємств та держави) зростає: починаючи з 2015 року рівень доларизації боргу підприємств (внутрішні та зовнішні кредити, облігації) перевищує 70%, що є рекордним рівнем за всю історію України.

Це призводить до збільшення валютних ризиків та зниження керованості грошово-кредитної системи з боку центрального банку.

Суттєвий вплив на динаміку кредитування МСБ мали державні програми підтримки кредитування.

В рамках державних програм компенсації відсотків станом на жовтень 2021 року було видано майже 65 млрд грн кредитів, що становить понад чверть від загального обсягу гривневого кредитування суб’єктів ММСП.

З цього можна зробити висновок, що розширення банківського кредитування усіх видів бізнесу переважним чином обумовлене непрямим субсидуванням з державного бюджету.

Разом з тим, довгострокові кредити рефінансування НБУ (на строк до 5 років), запроваджені у березні 2020 року, не допомогли розширити кредитування економіки.

Переважна частина отриманого ресурсу рефінансування була спрямована банками на купівлю банками державних цінних паперів.

Зважаючи на більш високі ставки за ОВДП, вкладання надлишкової ліквідності у державні цінні папери дозволило банкам заробляти на безризикових фінансових інструментах, не збільшуючи кредитування. Це свідчить про необхідність корекції стимулів та пріоритетів роботи національної банківської системи.

Водночас можливості Уряду фінансувати дефіцит державного бюджету залишаються обмеженими: дефіцит загального фонду держбюджету за 9 місяців 2021 року становив лише 37,4 млрд гривень, у тому числі загального фонду – 39,8 млрд гривень, що у 3,5 рази менше від запланованого (141,1 млрд гривень) та обумовлене невиконанням плану із державних запозичень, які за січень-вересень 2021 року були на 22,3% меншими від запланованих на цей період.

Неможливість повною мірою фінансувати державні видатки зменшує сукупний попит в економіці, який має стимулювати економічне зростання.

Характерно, що вартість державних запозичень для фінансування дефіциту продовжує зростати: середньозважена вартість державних запозичень в гривні у вересні (12,0%) була найвищою з листопада 2019 року.

Висока вартість державних запозичень збільшуватиме у майбутньому вартість обслуговування державного боргу.

Забезпечення стійких темпів економічного зростання та мінімізація ризиків подальшого погіршення стійкості економіки України до впливу шоків потребує посилення координації грошово-кредитної та бюджетно-податкової політики.

Які висновки можна зробити з цієї ситуації?

Відновлення економіки обмежується низьким рівнем приросту національних заощаджень — низькі заощадження означає низькі інвестиції.

Низький рівень доходів населення зумовлює нееластичність споживчого попиту — населення не реагує на зміни процентної політики НБУ, схильність до заощаджень не змінюється, політика інфляційного таргетування стає неефективною в умовах невисокого рівня доходів більшості населення.

Процес витрачання заощаджень населення на цілі споживання потребує уваги з боку контролюючих органів – ймовірною є деяка активізація перетікання коштів з неофіційної тіньової економіки в офіційний її сегмент.

Мультиплікація заощаджень через банківську систему є неефективною. Банківська система слабо виконує функцію фінансового посередництва, адже за колосального рівня капіталізації – рівень кредитування економіки не змінюється, залишаючись нижче 15% ВВП.

В результаті реальний сектор у своїй поточній та інвестиційній діяльності переважно покладається на власні кошти. Це гальмує процес мультиплікації заощаджень через монетарну трансмісію в нові кредити та інвестиції економіки.

Політика інвестиційного прориву є як ніколи актуальною для нинішнього стану економіки України – ослаблена каскадом криз економіка з хронічно низьким попитом та низькою нормою заощаджень потребує масштабних інвестицій для підвищення своєї продуктивності.

Інструменти фіскальної та монетарної політики варто спрямувати на підтримку ефективного виробництва, що передбачає збільшення кількості робочих місць та підвищення ступеня переробки продукції.

Розгалужений внутрішній ринок та платоспроможний внутрішній попит – важлива основа стабільності для економік з відносно великою кількістю населення.

Необхідні кроки для підвищення ефективності роботи банківської системи та активізації кредитування:

- забезпечення збалансованості грошово-кредитної політики Національного банку (облікова ставка, ставки за основними операціями НБУ) та її адаптація до потреб економіки України;

- спрощення вимог щодо оцінки банками ризиків за кредитними операціями;

- розширення переліку застави за кредитами банків та рефінансуванням Національного банку;

- запровадження цільового довгострокового рефінансування банків з метою стимулювання кредитування реального сектору;

- активна участь Національного банку в операціях з державними цінними паперами;

- створення Банку Розвитку в Україні у відповідності до кращих світових практик. Забезпечення достатності фінансових ресурсів Банку Розвитку та спрямування цих коштів на пріоритетні інвестиційні проєкти;

- внесення змін до Закону України "Про Національний банк України з метою розширення відповідальності та посилення контролю за діяльністю центрального банку:

а) підвищення відповідальності Національного банку за показники економічного зростання та зайнятості населення;

б) посилення наглядової функції Ради НБУ з визначення та контролю за проведенням монетарної політики центрального банку, включаючи можливість накладання вето на рішення Правління, які можуть мати негативний вплив на соціально-економічний розвиток.