Колаж: Андрій Калістратенко

Колаж: Андрій КалістратенкоЯк обрати "автоцивілку" та від чого залежить вартість поліса

Умови обов'язкового страхування автомобіля невдовзі зміняться. Як саме та що впливає на його вартість?

Купити "автоцивілку" в Україні можна за лічені хвилини. Для цього потрібно вказати лише технічні характеристики авто та місце реєстрації власника.

Багато водіїв купують такий страховий поліс винятково для "галочки", аби не порушувати закон (за відсутність "автоцивілки" передбачений штраф 425 грн), тож не приділяють уваги умовам, які пропонують страхові компанії. Зазвичай автовласники обирають найдешевший варіант.

На що варто звертати увагу під час вибору "автоцивілки", від чого залежить вартість поліса та які зміни в системі автострахування почнуть діяти з 2025 року?

Чому "автоцивілка" обов’язкова

За законом кожне авто має бути застраховане на випадок ДТП. Офіційно це страхування називається "обов’язкове страхування цивільно-правової відповідальності" (ОСЦПВ), а в побуті – "автоцивілка". Від чого вона захищає? Поліс ОСЦПВ компенсує витрати, пов’язані із заподіяною шкодою життю, здоров’ю та майну потерпілих від аварії осіб.

Реклама:

Якщо власник застрахованого автомобіля є винуватцем ДТП, ремонт транспортного засобу постраждалої сторони чи витрати на лікування осіб, які в ньому перебували, здійснюватиме страхова компанія винуватця в межах певних лімітів (320 тис грн на потерпілого і 160 тис грн на авто). Якщо ж поліса "автоцивілки" немає, то всі згадані витрати винуватцю доведеться фінансувати з власної кишені – добровільно або примусово, через суд.

Кошти на відновлення власного автомобіля винуватець ДТП може отримати, якщо має інший поліс – КАСКО або добровільне страхування автовласника. Якщо такого немає, то ремонт доведеться робити за власний кошт.

З 2025 року умови застосування "автоцивілки" зміняться (наприклад, збільшаться ліміти виплат), а отже, страховики переглядатимуть вартість полісів.

Від чого залежить вартість "автоцивілки"

Вартість "автоцивілки" складається з двох частин: страхового платежу і плати за додаткові послуги. Розмір першої складової компанії встановлюють так: базовий страховий платіж (180 грн) множать на коефіцієнти (про них мова йтиме далі), пояснили ЕП в Моторно-транспортному страховому бюро України (МТСБУ).

З 2025 року, згідно з новою редакцією закону про обов’язкове автострахування, запроваджується вільне ціноутворення, а отже, страховики розраховуватимуть вартість поліса, спираючись на власну оцінку ризиків.

Розміри коефіцієнтів визначив Нацбанк. Найвагоміший з них залежить від місця реєстрації власника автомобіля, він коливається від 1 до 4,8, тобто може збільшити вартість страховки майже в пʼять разів. Розмір цього коефіцієнта залежить від розміру населеного пункту, де зареєстрований власник, тому найвищим він є для Києва.

"Населені пункти поділені на групи залежно від кількості населення. Статистично встановлено, що ймовірність настання ДТП збільшується пропорційно збільшенню чисельності населення, а отже, і кількості транспортних засобів, що одночасно використовуються на дорогах", – пояснив генеральний директор МТСБУ Олександр Берназюк.

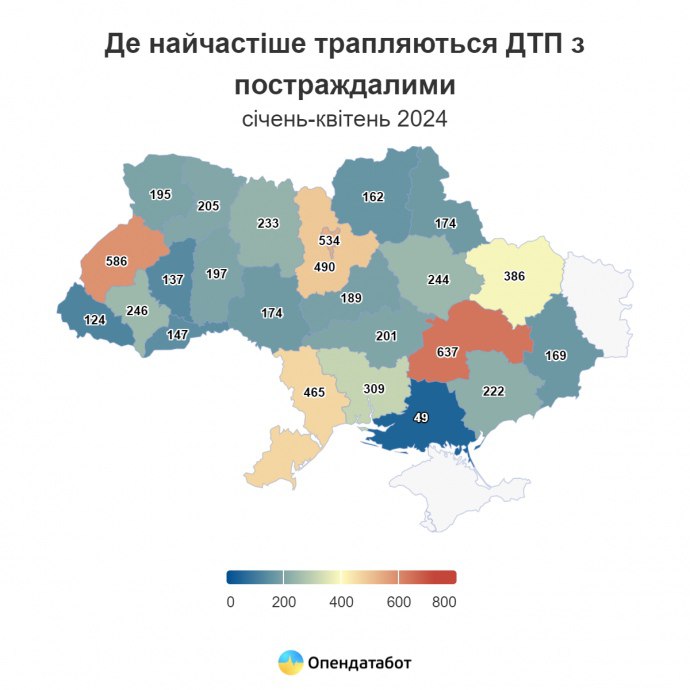

За даними "Опендатаботу", у січні-квітні 2024 року найбільше ДТП з постраждалими сталося в Дніпропетровській, Львівській областях та в Києві, тобто в регіонах з великою кількістю населення. У цих регіонах найвищі коефіцієнти.

Якщо автомобіль зареєстрований в іншій країні, то значення коефіцієнта для нього становить від 5 до 10 (у стільки разів страховий платіж буде більшим за базові 180 грн). Як пояснюють в МТСБУ, для зареєстрованих за кордоном авто не має значення місце реєстрації їх власника, тож вартість полісів для них буде однаковою в усій країні.

Страхування авто від воєнних ризиків: що пропонують українцям та на яких умовах

Інший коефіцієнт, який впливає на вартість поліса "автоцивілки", – об’єм двигуна. За цим параметром транспортні засоби поділяють на чотири групи: до 1 600 куб см, 1601-2000 куб см, 2001-3000 куб см та понад 3000 куб см.

Значення коефіцієнта для легкових авто варіюється від 0,9 до 1,82, тобто чим більший об’єм двигуна, тим дорожчою буде страховка. "Логіка в тому, що авто з потужнішими двигунами зазвичай їздять швидше, вони більші та важчі. У разі ДТП вони завдають більше шкоди, ніж менш потужні машини", – зазначив Берназюк.

Як зняти з реєстрації та утилізувати авто

На вартість "автоцивілки" в деяких компаніях впливає навіть вік власника транспортного засобу: чим молодший власник, тим дорожча страховка. Наприклад, для 40-річного водія авто з об’ємом двигуна до 1 600 куб см та з реєстрацією в Києві вартість ОСЦПВ становитиме 2,3 тис грн, для 25-річного – до 3 тис грн.

Які умови пропонують страхові компанії

Один з найважливіших критеріїв, на який треба звертати увагу при виборі "автоцивілки", – сума покриття відповідальності за пошкоджене майно та заподіяння шкоди здоров’ю.

Максимальний розмір цієї суми встановлений на законодавчому рівні. Наразі він становить 160 тис грн на одного потерпілого за шкоду, завдану майну, і 320 тис грн – життю та здоров'ю. Перша сума може бути вдвічі меншою, якщо при оформленні ДТП використовуватиметься "європротокол", тобто не викликатимуться працівники поліції.

На що слід звертати увагу під час вибору авто

З 1 січня 2025 року максимальні розміри виплат збільшаться до 250 тис грн та 500 тис грн відповідно. Упродовж наступних років ці суми зростатимуть до розмірів, встановлених у країнах Євросоюзу. Так, упродовж наступних шести-семи років планується поступово збільшити ці суми до 1,3 млн євро та до 6,45 млн євро відповідно, зазначили в НБУ.

Наразі водії можуть обрати розмір франшизи (сума, яку в разі ДТП доведеться компенсувати самостійно). Вона може становити до 2% від максимальної страхової суми (до 3,2 тис грн). У 2025 році франшизу скасують, тож страховики відшкодовуватимуть вартість ремонту повністю.

Які є додаткові послуги

Додаткові послуги – це друга після основного тарифу складова ціни за "автоцивілку". Зокрема, до них належить опція прямого врегулювання. Тобто якщо водій застрахованого авто не є винуватцем ДТП, то його страховик відшкодує йому завдані збитки, а компанія стягуватиме кошти із страховика винуватця. Однак ця послуга доступна лише в разі, якщо страхові компанії винуватця і потерпілого є учасниками угоди про пряме врегулювання.

Крім того, страховики пропонують такі додаткові послуги:

- евакуація авто після ДТП (може бути разова і без обмежень – лише з лімітом вартості послуг евакуатора);

- цілодобова підтримка в разі ДТП;

- консультація лікаря, який за потреби допоможе викликати швидку, надасть психологічну підтримку, допоможе знайти заклад для лікування;

- організація медичної допомоги.

Часто зустрічається послуга технічної допомоги в дорозі: заміна пошкодженого колеса на запасне, доставка пального (клієнт компенсує лише вартість пального), запуск двигуна при розрядженому акумуляторі.

На що звертати увагу при виборі "автоцивілки"

Після набуття чинності новим законом у водія залишається опція вибору лише страховика, тому цей аспект потребує ретельної підготовки. У МТСБУ роз’яснили, на що варто звертати увагу під час вибору компанії.

Перше – надійність і платоспроможність страховика. Інформацію про компанію можна знайти на її сайті в розділі "Публічна інформація". У пригоді можуть стати сайти НБУ та МТСБУ (розділ "Загальна оцінка діяльності страховиків").

Страхування життя та здоров'я під час війни: що пропонують українцям

Друге – рівень сервісу страховика. "Варто звернути увагу на розгалуженість мережі, швидкість доступу до страховика, зручність контакт-центру, кількість партнерських СТО, додаткові страхові продукти", – радить гендиректор МТСБУ.

Третє – участь страховика в системі прямого врегулювання збитків. Цей параметр актуальний до кінця 2024 року. Відповідно до нового закону, з 2025 року всі компанії автоматично стають учасниками системи прямого врегулювання збитків, але винятково за договорами, укладеними після 1 січня 2025 року.