Центральні банки в період криз: тактика і стратегія дій

Досвід яких країн у подоланні кризових явищ варто враховувати при вирішенні проблемних питань монетарної сфери України?

Для України важливо вивчати світовий досвід діяльності центральних банків в кризові періоди для того, щоб сформувати та обґрунтувати доцільні форми подальшого монетарного регулювання національної економіки.

Злагоджена і цілеспрямована робота Ради і Правління НБУ в період лютого-вересня 2022 року сформували міцний фундамент фінансової стійкості та створили умови макроекономічної стабільності для розвитку країни у середньостроковій перспективі.

Запорукою цього стали "Основні засади грошово-кредитної політики на період воєнного стану", які були прийняті Радою НБУ. Це був період найважчих випробувань, коли потрібно було вчасно приймати ефективні рішення, що давали б результат.

Інструментарій стабілізаційної політики центральних банків залежить від характеру економічної кризи. В умовах фінансової кризи безумовним пріоритетом політики центрального банку є забезпечення стабільного функціонування фінансового сектора.

Натомість, в умовах структурної кризи (наприклад, спровокованої пандемією чи війною) пріоритетом стабілізаційної політики центрального банку стає створення умов для насичення грошовою пропозицією критично важливих сегментів реальної економіки та державних фінансів.

Фактор незламності: як фінансова система долає виклики війни та що буде далі

Тому практичними аспектами такої політики стають пом’якшення умов монетарного регулювання економіки, підтримка кредитного процесу, програми викупу активів, підтримка збереження і створення робочих місць, посилення взаємодії з урядом у питаннях забезпечення стабільного функціонування ринку державних запозичень та контрольованості руху капіталів.

Дизайн монетарного режиму для періодів структурних зламів економіки може передбачати модифікацію таких параметрів, як: цільова спрямованість монетарної політики, рівень і композиція відсоткових ставок, рівень гармонізації рішень монетарної політики з пріоритетами фіскальної політики, режим обмінного курсу, контроль за транскордонним рухом капіталів.

Традиційною ціллю центральних банків є зниження та стабілізація інфляції. Можливість центрального банку впливати на інфляційну динаміку визначається трансмісією імпульсів, які цей банк здатен надсилати до інших секторів економіки через фінансові ринки та банківську систему.

Однак, під час структурних криз процес трансмісії порушується, оскільки руйнуються традиційні бізнес-зв’язки економіки, порушується процес формування доданої вартості, виникають ланцюгові банкрутства та масове безробіття, через що гальмується кругообіг грошей в економіці.

Саме тому центральні банки під час структурних економічних криз спрямовують свої основні зусилля на стимулювання кредитування та інші канали надходження грошової пропозиції в економіку, оскільки вони відновлюють здоровий кругообіг грошей в економіці і тим самим сприяють підтриманню монетарного трансмісійного механізму, що відновлює здатність центральних банків досягати умов цінової стабільності.

З початком глобальної рецесії 2020 року центральні банки розвинутих країн для підтримки сукупного попиту і пожвавлення кредитного процесу знижували ключові відсоткові ставки, викуповували державні та приватні активи, розширювали кредитування фінансових установ, застосовували програми стимулювання цільового кредитування (Funding for Landing).

Під час пандемії монетарна політика була суттєво пом’якшена і в країнах з ринками, що формуються (Emerging Markets або ЕМ).

За даними МВФ та Світового банку, зниження ключових відсоткових ставок було застосовано центральними банками понад 90% країн ЕМ, викуп державних облігацій – 60%, підтримка ліквідності банків – 60%, викуп активів реального сектора – 25%.

Результати численних досліджень свідчать, що в країнах ЕМ такі програми допомогли стабілізувати фінансові ринки, пом’якшити умови фінансування для місцевого бізнесу і підтримати кредитний процес.

Важливо відзначити активне поширення такого інструменту як надання центральним банком пільгового позичкового фінансування комерційним банкам чи іншим фінансовим інститутам для подальшого його спрямування на видачу цільових кредитів бізнесу чи населенню.

За даними Банку міжнародних розрахунків (БМР), такі програми були застосовані в 14 країнах світу (з числа членів БМР), в т.ч. в 5 країнах ЕМ – Бразилія, Мексика, Південна Африка, Індія, Малайзія.

Задекларованою ціллю такого інструменту переважно було сприяння монетарній трансмісії, а цільовим сектором – малий та середній бізнес (75% програм). 1/3 програм передбачала надання кредитів під державні гарантії, середній обсяг програм – 4% ВВП, середній термін надання кредитів – 4 роки

Серед 46 країн з ринками, що формуються в тій чи іншій формі застосовували заходи нетипової монетарної політики 40 країн. В окремих країнах (Угорщина, Чилі) збільшення балансів центральних банків сягало понад 15% ВВП.

Заходи нетипової монетарної політики спрямовувалися на підтримку ліквідності банківського сектора, державних фінансів, фінансів реального сектора економіки.

Відразу після закінчення ковідного шоку світова економіка стикнулася з новим викликом – зростання цін на енергоносії та підвищення ризиків воєнної агресії.

Зростання ціни на енергоносії та продовольство в комбінації з розривами ланцюгів постачання на тлі високої невизначеності щодо наслідків пандемії та війни в Україні спричинили інфляційний тиск, як у розвинутих країнах, так і в країнах ЕМ.

Це позначилося на зростанні темпів інфляції, причини якої домінантно пов’язані з немонетарними факторами та зростанням собівартості виробництва, а не з надмірними доходами та попитом.

Зараз висока інфляція є глобальним феноменом. У 2021 році в половині розвинутих і двох третинах країн, що розвиваються, річна інфляція перевищила 5%-ву позначку. У 2022 році в країнах ЕМ Східної Європи з режимом інфляційного таргетування інфляція в середньому становила 16,1%.

Кількаразове перевищення інфляційних таргетів центральних банків спостерігається у всіх без виключення країнах-таргетерах. Однак реакція монетарних регуляторів переважно була стриманою – ключові процентні ставки, як правило, зростали, але залишалися нижче темпів річної інфляції.

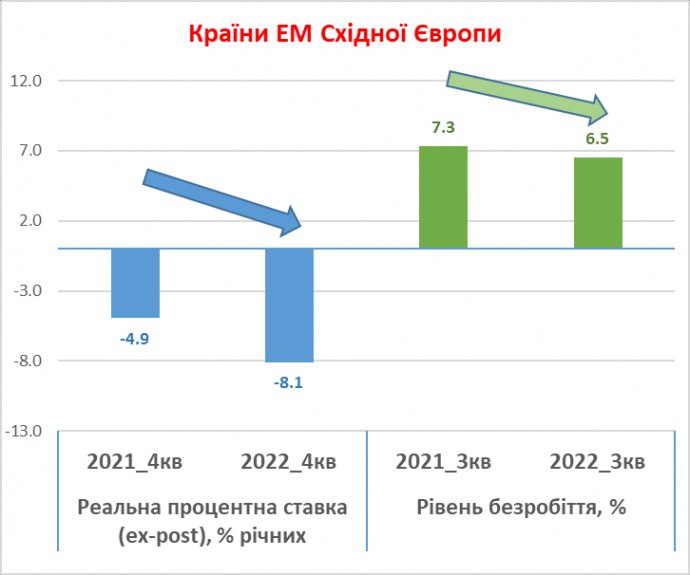

Так, якщо в 4 кварталі 2021 року реальні процентні ставки (ex-post) в країнах ЕМ Східної Європи становили в середньому -5%, то в 4 кварталі 2022 р.: -8%. Найвищі негативні ставки ключового позичкового процента зафіксовано в Угорщині (-12%), Польщі, Румунії, Молдові, Сербії (по -10%).

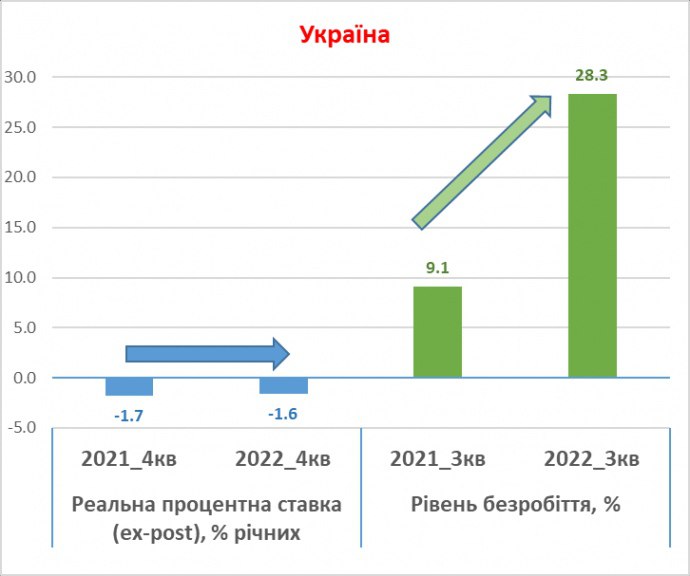

Ключова процентна ставка та безробіття в країнах ЕМ Східної Європи та Україні

Джерело: розраховано за даними офіційних сайтів центральних банків та статистичних відомств відповідних країн.

Ключова процентна ставка та безробіття в країнах ЕМ Східної Європи та Україні

Джерело: розраховано за даними офіційних сайтів центральних банків та статистичних відомств відповідних країн.Примітка: Для розрахунку середнього рівня країн ЕМ Східної Європи використано дані Албанії, Грузії, Угорщини, Польщі, Румунії, Сербії, Чехії, Молдови.

Зваженість реакції монетарних регуляторів інших країн світу пояснюється їх намаганням підтримувати кредитний процес, як ключовий елемент трансмісійного механізму монетарної політики, а також убезпечити економіки своїх країн від зайвих структурних зламів – банкрутств, дефолтів та безробіття.

Зокрема, серед країн ЕМ Східної Європи найкращих ефектів на ринку праці досягнуто в Польщі та Чехії, де процентні ставки залишаються глибоко негативними, рівень кредитування економіки зріс до 60 та 70% ВВП, а рівень безробіття знизився до 2,9 та 2,4% відповідно.

Натомість, політика Національного банку України проводиться з більшим акцентом на проблему інфляції, ніж на структурні загрози з боку безробіття чи банкрутств.

3 червня 2022 року ключову ставку було підвищено у 2,5 разу –– з 10 до 25% річних при тому, що прогнозована інфляція на 2023 р. становить 18,7%.

Тим самим НБУ послав сигнал ринкам, що він буде намагатися звужувати грошову пропозицію в економіку задля мінімізації інфляційних ризиків, що могли б виникнути у разі розгортання кредитної активності банків чи надмірного споживчого попиту населення.

Які висновки з сучасного світового досвіду діяльності центральних банків можуть бути корисними для України:

- Війна та структурна криза загострюють проблему фінансового посередництва. Критична нестача ліквідності в державних фінансах та реальному секторі можуть супроводжуватися її надлишком в банківській системі.

Це вимагає перегляду не тільки рівня жорсткості монетарних умов, але й операційного дизайну монетарної політики та інструментів регулювання банківської ліквідності.

- Стабілізаційний набір інструментів монетарної політики сучасного центрального банку включає: оперування рівнем ставки позичкового процента, застосування програм викупу державних та приватних активів, застосування інструментів цільового стимулювання кредитної активності банків, пом’якшення вимог фінансового регулювання кредитної діяльності.Монетарна політика здатна здійснювати стабілізуючий вплив на кризову економіку лише у тому разі, якщо її заходи допомагають розширити надходження грошової пропозиції в критично важливі сегменти реальної економіки та державних фінансів (а не навпаки).