Рятівне коло й побічні наслідки зовнішнього фінансування України

Який обсяг фінансової допомоги від партнерів необхідний Україні на найближчі роки, щоб уникнути дефолту і за рахунок чого покривати зовнішній борг?

Зовнішня фінансова допомога від початку збройної агресії росії відіграє критично важливу роль у справі утримання зовнішньої стійкості економіки, гальмування інфляційних процесів і надання державних соціальних послуг.

Але обсяги цієї допомоги й переважання кредитних джерел в її складі генерують високі ризики боргової кризи.

Для їх нівелювання необхідно домагатися збільшення частки грантів у структурі фінансування та опрацьовувати питання післявоєнної реструктуризації зовнішнього державного боргу на умовах його часткового списання.

У 2022 році Уряд отримав 31,1 млрд дол. зовнішнього фінансування для наповнення державного бюджету, в тому числі 14,3 млрд у формі безвідшкодовної допомоги (грантів).

Найбільші суми грантів надійшли від США – 12 млрд дол, певний внесок зробили також ЄС, Уряди Німеччини та Італії (див. табл. 1).

Сума зовнішнього кредитного фінансування в 2022 році становила 16,8 млрд дол., при цьому основними кредиторами Уряду України стали Світовий банк, уряди Канади, Великобританії, Японії, Франції, Нідерландів, Італії та МВФ.

Далі без "фінансового Рамштайну" Україні буде важко

Зовнішня фінансова допомога підтримала функціонування державного сектору економіки України та сприяла збалансуванню валютно-фінансової позиції країни.

Попередні домовленості із західними партнерами на 2023 рік передбачають отримання Україною 37 млрд дол. офіційного фінансування, у тому числі 18 млрд дол. грантів, 18 млрд євро кредиту від ЄС, 2 млрд дол. від Світового банку.

Таблиця 1: Зовнішнє офіційне фінансування України в 2022-2023 роках млрд дол. США

Джерело: складено автором за даними Мінфіну України та МВФ

У поточному році передбачається створення Фонду ліквідації наслідків збройної агресії у складі спеціального фонду Державного бюджету.

Джерелами наповнення стануть кошти зовнішньої фінансової допомоги, 50% прибутку НБУ, конфісковані активи резидентів країни-агресора. Річні обсяги цього фонду, за оцінками Уряду, можуть становити 17 млрд дол. США.

Закон про бюджет (стаття 29) передбачає, що кошти фонду ліквідації наслідків збройної агресії спрямовуються на будівництво, реконструкцію, реставрацію, капітальний ремонт громадських будівель і захисних споруд, об’єктів критичної інфраструктури (водопостачання, водовідведення, теплопостачання, електропостачання, освітлення); житла для ВПО та інших громадян України, яке знищено внаслідок бойових дій; закупівлю шкільних автобусів, транспорту для закладів охорони здоров’я та підприємств з благоустрою територій.

Отримання коштів зовнішньої фінансової допомоги Україні в 2022-2023 роках відіграло критично важливу роль у стійкості економіки, гальмуванні інфляційних процесів і наданні соціальних послуг державою.

Але масштаби такого фінансування й переважання кредитних джерел у його структурі генерують високі ризики боргової кризи.

Для оцінки ризиків державного боргу в середньостроковому періоді та пошуку адекватних заходів реагування з боку Уряду та міжнародної спільноти на наявні загрози ми провели аналіз боргової стійкості України - Debt sustainability analysis (DSA).

Як методологічний інструментарій DSA широко застосовується у практиці роботи міжнародних фінансових організацій при оцінці фінансового стану країн-позичальниць, а також у діяльності органів ЄС, відповідальних за контролювання стану державних фінансів і дотримання фіскальних правил у країнах-членах ЄС.

Середньострокове прогнозування макроекономічних і фінансових показників країни-позичальниці, як основа DSA, має дати відповідь на питання, чи зможе Уряд обслуговувати накопичені борги в довгостроковому періоді без дефолту та нереалістичних коригувань політики.

Аналіз боргової стійкості України (DSA) ми почнемо з розробки базового прогнозного сценарію, ключовим допущенням якого є закінчення війни наприкінці 2023 року.

Наші допущення щодо динаміки реального ВВП, інфляції, обмінного курсу, відсоткових ставок, доходів бюджету і первинного дефіциту в 2023-2025 роках відображено в таблиці 2.

Ми допускаємо, що частка грантів у структурі зовнішнього фінансування бюджету залишатиметься на рівні 45%, відображаючи по суті статус-кво 2022 року. Таким чином, обсяг зовнішніх грантів у доходах бюджету становитиме 12,2% ВВП у 2023 й близько 5% у 2024-2025 роках.

Згідно із базовим сценарієм прогнозу, первинний дефіцит бюджету як загальний дефіцит, зменшений на суму відсоткових виплат, складатиме 16% ВВП у 2022 р. і 11,2% у 2023 р. Закінчення війни і пом'якшення тиску державних видатків на військові потреби призведуть до зменшення первинного дефіциту до 3,5% ВВП у 2024 р. і 2,1% у 2025 р.

Розроблена нами імітаційно-балансова модель з використанням викладених вище допущень і прогнозних значень макроекономічних показників дозволила отримати прогнозні значення показників державного боргу та потреб Уряду в позичковому фінансуванні. Відповідні значення представлено у верхній частині таблиці 2.

Tаблиця 2: Аналіз боргової стійкості України (DSA) – базовий сценарій, % до ВВП, якщо не вказано інше

Джерело: розрахунки і прогноз автора.

* Попередні оцінки станом на січень 2023.

** Обчислюється як відношення відсоткових виплат до суми боргу на початок року.

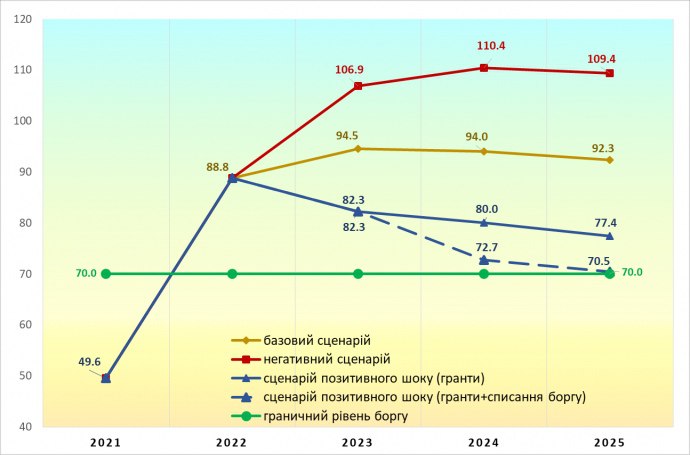

Базовий сценарій нашого прогнозу генерує процес стрімкого зростання розміру державного боргу. Якщо на кінець 2021 року розмір державного і гарантованого державою боргу становив 49,6% ВВП, то через рік він вже наближався до 90% ВВП, а станом на кінець 2023 року досягне 94,5% ВВП.

Через 2 роки на кінець періоду прогнозування розмір державного боргу України зменшиться лише на 2,2 в.п. Траєкторія валових потреб у позичковому фінансуванні також є досить песимістичною, а пікове значення цього показника (29,4% ВВП) майже вдвічі перевищує критичний рівень.

Таким чином, значення ендогенних змінних базового сценарію оцінки боргової стійкості засвідчують високу ймовірність настання дефолту держави. Упродовж усього періоду прогнозування обсяг державного і гарантованого боргу перевищує критичне значення – 70% ВВП. А обсяг такого перевищення в 2023 році сягатиме 24,5% ВВП.

Уникнення дефолту держави і відновлення боргової стійкості гіпотетично могло б забезпечити збільшення частки грантового фінансування з 45% у 2022-2023 роках до 75% у 2024-2025 рр. Міжнародний досвід говорить про можливість практичної реалізації такої пропозиції.

Так, за планом Маршалла для Європи в 1948-1953 рр. 91% американської допомоги надавалося у формі грантів. План постконфліктної реконструкції для Боснії і Герцеговини на 1996-2004 роки передбачав надходження 82% міжнародної допомоги через грантове фінансування.

Тому наступним етапом проведення DSA стала розробка сценарію позитивного шоку. Позитивний шок – це залучення більшого обсягу грантового фінансування порівняно з позиками, що впливатиме на показники обмінного курсу, інфляції, реального ВВП, відсоткових ставок і первинного балансу, які прийматимуть більш оптимістичні значення відносно базового сценарію.

Сценарій позитивного шоку передбачає залучення сумарного зовнішнього фінансування обсягом 38 млрд дол. у 2023 році і 22 млрд у 2024-2025 роках.

Причому з цієї суми грантовий компонент має становити 16,6 млрд дол. у 2023 році і 11-12 млрд дол. або 75% сумарного зовнішнього фінансування в 2024-2025 роках.

Проведені розрахунки за сценарієм позитивного шоку вказують на покращення траєкторії державного боргу з досягненням рівня 80% ВВП в 2024 р. і 77,4% у кінці 2025 р.

Однак, отримані показники все ще залишаються вищими від граничного рівня (70% ВВП) і відображають високу вірогідність порушення боргової стійкості.

З огляду на це, розроблено й 3-й прогнозний сценарій – подвійного позитивного шоку – підвищення частки грантів і списання частини зовнішнього боргу.

Досвід кількох країн, які пережили війни ІІ половини XX чи початку XXI століть (Іран, Афганістан, Єгипет), демонструє: реструктуризація боргу на умовах списання певної його частини були суттєвими компонентами програм післявоєнної реконструкції в цих країнах.

Якщо в рамках сценарію подвійного позитивного шоку передбачити можливість списання 40% боргу за євро-облігаційними позиками України, тоді результативні показники боргового навантаження й потреб у позичковому фінансуванні матимуть більш оптимістичну динаміку.

У такому випадку розмір державного і гарантованого боргу зменшиться з близько 90% ВВП у 2022 р. до 82,3% у 2023 р. і до 70,5% ВВП у 2025 р. Тільки в такому випадку можна очікувати відновлення боргової стійкості держави.

Діаграма відображає траєкторію обсягу державного боргу України за 4-ма сценаріями аналізу боргової стійкості – базовим, сценарієм негативного шоку, позитивного шоку й подвійного позитивного шоку (збільшення грантів і списання частини боргу). Зелена горизонтальна лінія відповідає граничному показнику боргу - 70% ВВП.

Прогноз динаміки державного боргу України упродовж 2023-2025 років за 4-ма сценаріями DSA (у % до ВВП)

Джерело: розрахунки і прогноз автора

Прогноз динаміки державного боргу України упродовж 2023-2025 років за 4-ма сценаріями DSA (у % до ВВП)

Джерело: розрахунки і прогноз автораОтже, загальна оцінка ризиків на основі 4-х прогнозних сценаріїв динаміки державного боргу та потреб у залученні позичкових коштів дає таку картину: реалізація допущень базового сценарію, негативного сценарію та сценарію одиничного позитивного шоку підводитиме країну до боргової кризи.

Така криза, вірогідно, матиме місце після припинення пільгового офіційного фінансування. З іншого боку, реалізація сценарію подвійного позитивного шоку (гранти + списання боргу) з високою вірогідністю забезпечуватиме платоспроможність держави і утримання макро-фінансової стабільності.

Порівняння боргових показників України за різними сценаріями логічно підводить до такого висновку: відновлення боргової стійкості в середньостроковому періоді вимагає зміни структури зовнішнього фінансування на користь грантів (із збільшенням їх частки від 46% до 75%), а також проведення післявоєнної реструктуризації зовнішнього державного боргу на умовах часткового списання або зменшення номіналу боргових цінних паперів.

Б. Айхенгрін і В. Рашкован у роботі "Rebuilding Ukraine: principles and policies" (2022) також показують необхідність реструктуризації зовнішнього боргу з використанням таких аргументів: Україна не зможе отримувати значні обсяги фінансової допомоги від однієї групи країн для того, щоб оплачувати довоєнні борги України іншій групі країн; аналогічно й фінансові вливання іноземних Урядів для погашення зовнішніх приватних боргів не можуть бути реалізовані з економічних і політичних міркувань.

Альтернативою є реструктуризація зовнішнього боргу для зниження боргового нависання, що повернуло б Україну на траєкторію стійкого відновлення.

Тобто можливість впровадження повномасштабної програми післявоєнної реконструкції України та її успішність безпосередньо залежать від можливості розв‘язання проблеми боргового навантаження та переходу до більш обґрунтованої структури зовнішнього фінансування.